いつもご愛読いただきありがとうございます。

北陸新築リフォーム補助金サポートナビ運営局です。

今回のコラムは住宅ローン控除制度について解説いたします。

目次

1.住宅ローン控除制度とは?

2.住宅性能により減税幅がアップする2022年度住宅ローン控除制度の見直し内容とは?

3.2022年10月の認定住宅の認定基準が見直しに注意!

4.2024年1月からは省エネ基準不適合住宅に対しては住宅ローン控除なしに!?

5.(必見)大手ハウスメーカー営業マンが実践していること

6.まとめ

自宅の購入時に住宅ローンを利用した場合に利用できる、住宅ローン控除制度。

たとえば会社にお勤めの方は、毎月お給料をもらうときに、総支給額から所得税と住民税が自動的に差し引かれた残りをお給料として受け取ることで、国民としての納税義務を果たしています。もしその人が自宅用に住宅を購入し、住宅ローンの返済を始めたら、国は「あなたが今回住宅を買ってくれたことで国内経済にとっても貢献してくれたので、これからしばらく税金(所得税と住民税の一部)をおまけしてあげます。ローン返済がんばってね。」という意味で、1年間支払ってきた所得税と住民税の一部が返金されます(減税される)。これが新居に引越ししてから10年間は続くという、大変うれしい減税制度が住宅ローン控除です。

※税務署への確定申告など所定の手続きが必要です。

服を買っても、食料品を買っても、補助金も減税もなにも無いですが、買い物が自宅の購入であれば国はいろんな支援制度で応援してくれます。住宅業界の私たちにとって、まことにありがたいことです。特にここ十年くらいは消費増税のたびに景気対策として、控除対象にできる住宅ローン年末残高の上限を従来の2000万前後の水準から一般住宅でも4000万まで拡大し、住宅購入を優遇してきましたが、コロナ禍含め景気刺激策としての特別措置も2021年12月末入居分までで一旦終了となりました。

新しい住宅ローン控除の適用は2022年1月1日入居の方からが対象となります。

2020年8月、菅内閣当時に政府として2050年カーボンニュートラル宣言しました。

これ以降、関係省庁でさまざまな既存制度のみなおしが検討されました。

住宅ローン控除制度についても見直しの対象となり、今後は景気対策ではなく、省エネ性能が高い住宅を購入するほど、ごほうびとしてローン控除上限額(減税額)がアップするような制度設計にみなおしされました。

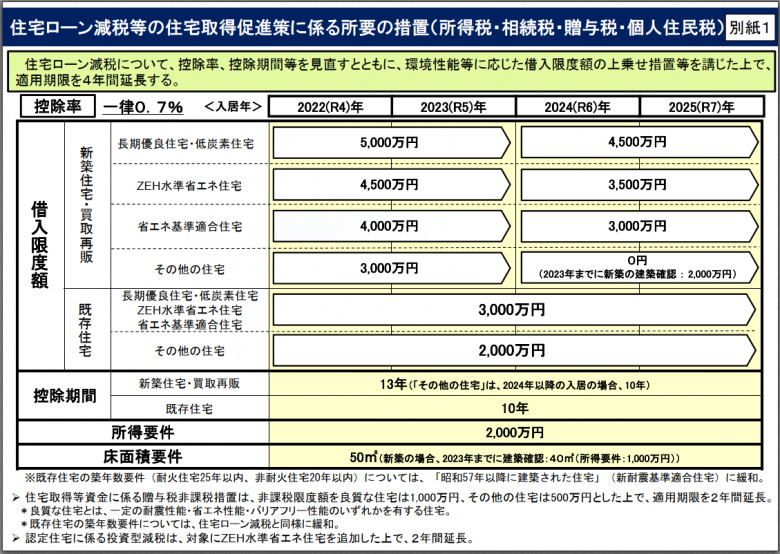

下記参照

※国交省住宅局令和3年12月24日閣議決定時の報道発表資料を基に作成しています。

今回の制度改正のポイントは3つ(新築住宅購入の場合)

① 控除率:従来は1.0% → 0.7%に見直し

② 控除期間:10年間 → 13年間に延長

③ 借入限度額:環境性能に応じた4段階制へ

住宅ローン控除は、1年間納めてきた所得税と住民税(の一部)から、年末住宅ローン残高に控除率を乗じた金額を返金してくれる制度です。

この控除率が制度見直し後は1%から0.7%に引き下げになりました。

年末ローン残高×控除率= 住宅ローン控除限度額

<例>

年末ローン残高が3000万円

1年間で支払った所得税と住民税(の一部)の合計が40万円の場合)

2021年12月31日入居:3000万×1%=30万円 納税額40万のうち30万が控除(返金)

2022年1月1日入居 :3000万×0.7%=21万円 納税額40万のうち21万が控除(返金)

控除率が1.0%から0.7%にダウンしたことについてネット上では「改悪」「減税幅縮小」等の意見が多く見られました。しかし現在の住宅ローン商品の金利は0.7%を下回るケースが多く、そもそもローンの金利部分の負担軽減が目的の制度なので、今の低金利時代になっても控除率1%を継続する理由はなく、還付のばらまきを是正されたと考えます。

2021年12月末入居の方までは住宅ローン控除(返金)をしてもらえる期間は入居年から10年間でした。これが2022年1月1日入居の方からは原則として13年目まで控除してもらえます。控除率0.7%へのダウンによる控除額減少を期間延長でバランスを取ったものです。むしろこの3年間の控除期間延長メリットの方が結果として有利になる所得層の方も多いはずです。

借入限度額とは、住宅ローン控除の対象にすることができる、年末ローン残高の最高額についての制限のことです。都心でタワーマンションなどは一般的な買い物とはいえないので、ローン控除対象にできる額には上限(借入限度額)を定め、年末残高のすべてを控除の計算に利用することはできないようになっています。

2021年12月末入居までの旧制度では、一般住宅(性能不問)の借入限度額は昔は2000万だったものが消費増税対策で4000万、性能の高い住宅(認定住宅)は5000万まで上限を引き上げされていました。

2022年1月1日入居の方からは省エネ性能を4段階に分け、最下層の省エネ基準不適合住宅の場合で3000万、最上位である認定住宅の場合は5000万までと旧制度の規模を維持しています。

都市部で住宅を購入する際に認定住宅を選択すれば、ローン控除を最大限に活用でき、また所得が高い層の見きわめにも活用できるので、大手ハウスメーカー等は認定長期優良住宅の供給に大変積極的です。国としても認定住宅を性能では最上位と扱っており、それに見合った住宅ローン控除を今後も用意しつづけることになるでしょう。

住宅ローン控除で最上位の扱いを受ける「認定長期優良住宅」「認定低炭素住宅」ですが、2022年10月に認定基準みなおしが予定されており、認定取得の条件となる省エネ基準が「断熱等性能等級5かつ一次エネルギー消費量等級6」が必須になります。

また、「認定低炭素住宅」はさらに太陽光等の再生可能エネルギー採用が要件化しますので、注意が必要です。

ZEH水準省エネ住宅=ZEHシリーズ

住宅ローン控除の資料中で「ZEH水準住宅」とされているグレードの住宅は、

「ZEH」、「NearlyZEH」、「ZEHOriented※」が該当します。

※ただし建築地の垂直積雪荷重が100㎝以上の多雪地域内であること

また、住宅性能表示制度においては、「断熱等性能等級5かつ一次エネルギー消費量等級6」の住宅が該当します。

2021年8月のカーボンニュートラル宣言をふまえて導入されており、2030年には新築住宅のZEH水準適合義務化も検討されているところです。

今後、多くの住宅がこの「ZEH水準」に仕様が変わっていくものと思われます。

2024年1月1日入居からは、現行の省エネ基準に適合していない住宅を購入した場合は住宅ローン控除する必要なしとして、控除額は0円になります。

省エネ基準に適合しない仕様の住宅を販売してしまうと、引渡し後に住宅ローン控除のことをはじめて知った建築主とトラブルになる可能性が大いにあります。

2021年4月から施行されている『建築士による建築主への省エネ性能説明義務制度』により、不適合住宅を販売したことについての理由に事業者側が「契約時に建築主側からの住宅の省エネ性能に関する要望が特に無かったから」「建築費を安くしてと言われたから」は、いいわけになりません。

住宅ローン控除申告時にはなんらかの省エネ性能の証明書が必要になるため、まずは自社の建築する住宅が省エネ基準に適合するレベルかどうか計算し、BELS評価など第三者機関で審査を受けましょう。自主計算で計算結果が間違っている建築士の方を良くみかけます。急に計算して慣れるものではありませんので注意してください。

ちなみに省エネ基準不適合になるケースの例は、①窓のガラスがLOW-E遮熱タイプではなく日射熱取得率が不適合になる②床暖房の併用があり暖房一次エネルギー消費量が多く、省エネ基準に不適合になる③施主の要望で電気温水器など高効率ではない給湯設備が混ざっている住宅。

北陸の工務店は冬の寒さ対策で断熱材や窓はそれなりの仕様にしているのですが、上記は省エネ性能に関わっているイメージがしにくい部分かと思います。現在の省エネ住宅の考え方はCO2排出に繋がるという理由で、生活にどれくらい電気を使うか(設備ごとのKwh)が大きくかかわっています。特に床暖房は電気をたくさん消費する暖房設備なので、採用の希望があった時には邸別に一次エネルギー計算を実施し、本当に採用しても良いかどうか確認することをおすすめします。

大手ハウスメーカーは住宅ローン控除の説明の流れでお客様の年収情報をゲットしている。

大手ハウスメーカーの営業マンが入社後すぐの集合研修で最初に学ぶことは

①住宅ローンの借り入れ可能額と月々返済額の計算方法

②住宅ローン減税のしくみ

です。お客様にとって有益な情報を具体的にお伝えするために、住宅ローン控除計算に必要な住宅ローン借入先と金額を仮定する必要があるので、源泉徴収票などを早々にみせてもらい、

親族からの援助の有無も確認します。自社ブランドの相場に合うなら、その方のローン契約可能上限額が建築予算としてプランニングし、住宅ローン商品の紹介も行います。月々返済が明確であるほど安心感があるので【フラット35】が初回商談時には多用されますが、地元金融機関との提携ローンで低金利をアピールし、ローン返済計画の無駄をなくしていくのが一般的なパターンです。

彼らはお客様に応じたローン商品の選定と金銭消費貸借契約までの段取りマネージメントが最重要任務なので、FPの資格取得にも積極的ですし、国策や補助金、減税について日々知識更新しています。

一方、地場工務店では新人スタッフは毎年数名で、同職種の同期がいないことが多いので、1人で勉強するか、過去の経験を活かすかになり、先輩社員の指導も定型があるようなないような、状況に応じて勉強するテーマは変わっているでしょう。

これは仕方のないことですが、しっかりした研修制度がなくても、入社したての新人さんも、ベテラン社員さんも、住宅ローン控除の説明において重要なことはいつも同じです。

① 配布物は国税庁または国交省が直接作成した最新資料を使う

② 入居年に応じて制度が切り変わる点をお客様にご理解いただく

③ 具体的な減税額は税務署または税理士の職域なので、私たちは方向性をお伝えするに留め、その対処は法律上でも正しいことを自ら理解しておく

税金に詳しくないと恥じる必要はありません。正しい資料を渡して、税務署へ行く必要があることを教えられたらそれで大丈夫です。

住宅ローン減税は税の還付で家計を助けるという意味では、ほぼ補助金です。

総額200万~300万クラスの補助金があったら興味がわくはず。

建築予算の決定にかかわる情報なので、初回商談などで早期に早々に情報提供し、そのかわりローン借入先の検討状況とその金額、世帯年収、親族からの贈与の有無、いろいろ情報収集してし、住宅ローン控除額のシミュレーションに対応できればすればよいですが、無理せず「時間のあるうちに税務署で事前相談してきてください」とお伝えしてさしあげましょう。

税務署の場所も知らないことも多いので、その日はそれで納得すると思いますよ。

※確定申告は引越し後の住民票のある住所の税務署で申告することになりますが、遠方の場合はもよりの税務署で事前相談引受けてもらえば良いでしょう。

いかがだったでしょうか?

2022年度の確定申告時における住宅ローン減税制度の申告には、取得住宅の省エネ性能についての書類提出が追加になる見込みです。

どのような証明書が確定申告に有効なのか、そもそも住宅ローン減税制度を活用できるのか。

確定申告先の税務署や税理士は住宅の性能はわからないので質問しても答えてくれませんので

北陸新築リフォーム補助金サポートナビにお問い合わせください。